米国税務申告書を提出する必要がなかったために、連邦所得税の納税申告書を提出しないことを多くの人は選択する可能性があります。通常、IRS(米国内国歳入庁)へ申告する所得がなかったなど適切な理由で提出を怠っても罰則はありませんが、それら所得の税金を払っていた場合、払い戻しを受ける機会を逃す場合があります。

還付の対象となる主な状況

通常、アメリカ確定申告書の 提出期限は4月15日、日本からの場合は6月15日ですが、その日から 3 年間しか税金の払い戻しを還付請求することができません。税務申告書を提出しなかったという理由だけで、税金の還付を受ける機会を失う可能性があります。

以下は、税務申告書を提出する必要がない場合でも、還付の対象となる可能性があるいくつかの状況です。

Withholding Tax 源泉徴収された所得税

過払いの源泉徴収は、納税申告書を提出する際に還付という形でのみ返還されます。

これは、学生やパートタイム労働者のように賃金から天引きされる税率が高すぎるケースに多く見受けられます。

Refundable Credit 払い戻し可能な税額控除を使用

ほとんどの税額控除は、税金負担を減らすために使用しますが、日本の税額控除とは異なり税金額を超えてお金を受け取ることができるいくつかの控除があります。これらの払い戻し可能な控除の最も一般的な例は、勤労所得税控除と児童税控除です。居住地、年齢などの諸条件によって払い戻し可能な控除は利用できない場合があります。

還付金の払い戻し可能な期間

連邦所得税の税務申告書を提出していない場合、3年間の税金還付を請求する機会が提供されています。

3年とは、例えば2022年の場合、4月15日(米国外居住6月15日)提出期限が2019年の還付金を請求できる最終日です。

最終日までに連邦所得税の申告書を提出しない場合、その税金は米国財務省の所有物になります。

納税者が税務申告書に適切に住所を記入し郵送し、提出期限までの消印があることを確認する必要があります。

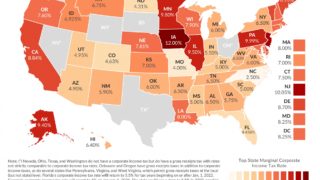

連邦所得税の還付金払戻しは3年間の期限ですが、州税の払い戻しの期限は各州において異なります。3年または4年など州ごとに独自に決められています。

例えばカリフォルニア州の場合は、4年間還付金の請求が可能です。