アメリカに所有する土地や建物などの不動産、資産を譲渡した場合、日本に居住していても何もしなければ日本とアメリカで二重に税金が課されます。米国不動産の賃貸収入、有価証券にも日米双方で課税されます。

所有する資産が、事業用・投資用資産であるか、居住用であるかなど使用目的や保有期間によって同じ資産であっても税率、減価償却、控除などが異なります。

米国不動産及びその他の資産を取得し、保有する前に考慮しなければならないのは、不動産の利益還元時の税金、処分時の税金、死亡時の財産移転に伴う税金などです。財産の移転とは、売却、譲渡、交換、相続、贈与などが含まれますが、これらに限定されません。

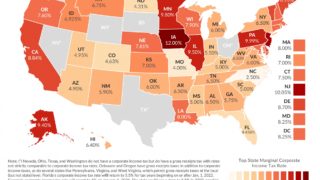

日本居住者の海外資産譲渡時の連邦税と州税

日本の居住者がアメリカに所有する不動産を処分した場合、外国不動産投資税法(FIRPTA)に基づき所得税源泉徴収の対象となります。購入価格から販売価格を引いた譲渡益ではなく、販売価格に税率を乗じた金額を内国歳入庁(IRS)に送金する必要があります。

個人の場合、一般的にはアメリカに所有する不動産を売却した際に、長期所有の場合は所得に応じて0~20%の軽減税率により源泉徴収されます。短期所有の場合は所得に応じた累進課税により10~37% の通常の税率で連邦税が課されます。

不動産売却時の譲渡所得や賃貸所得は、連邦税に加えて各州においても税金が課される場合があります。

例えば、ハワイ不動産の場合は、一般的に非居住者に対してハワイ州不動産税法(HARPTA)により売却価格の7.25%源泉徴収されます。

カリフォルニア州の場合は、一般的に居住者、非居住者ともにカリフォルニア州規則により100,000ドルを超える場合、3.33%源泉徴収されます。

法人の事業用資産、投資用資産の税金

法人所有の、事業用資産や投資用資産の処分について、資本資産取引(キャピタル)とは課税や控除の方法などが異なる扱いとなります。通常損益として法人税の対象となり、資産の保有期間によって軽減税率が適用されます。法人の決算終了から4カ月目15日までに確定申告する必要があります。注意しなければならないのは、連邦税に加えて州ごとに異なる規則で州税が課税されます。

税金の還付、減免手続き

不動産の売却時に損失が発生する場合にも、FIRPTAに基づき売却価格に対して源泉徴収の対象となります。過払いになった税金は米国確定申告をすることで還付されます。

FIRPTA及び各州税規則に基づく超過源泉徴収の払い戻しを受けることを希望する場合、納税者(売主)は個人納税者識別番号(ITIN)または法人納税者識別番号(EIN)を持っている必要があります。IRS は、有効な納税者識別番号がない場合、税金の還付手続きを行いません。

海外不動産の賃貸収入においては、管理会社が30%源泉徴収しIRSへ納税します。この場合は、諸経費の控除は認められていません。減免手続き(W8)を提出して源泉徴収をしない選択もあります。アメリカIRSへの確定申告により、年間に発生した諸経費を控除することで超過源泉徴収の払い戻しを受けることも可能です。

アメリカの遺産、相続、贈与に関する税金

日本では財産を相続した人が相続税を、贈与を受けた人が贈与税を払います。一方、アメリカでは財産を譲渡した人が税金を支払います。財産を移転した側の個人及び遺産財団が納税者となりますが、一生涯に財産を移転した全ての遺産(相続及び贈与)に統一移転税率が課されます。

生涯に移転する財産の除外額は2017年税制改革法(TCJA)に基づいて2025年までの時限立法とし拡大されました。

2020年のインフレ調整により、個人の場合は1,158万ドル、夫婦合算の場合は2,316万ドルに増加しました。すなわち、連邦税法により、個人の場合は1,158万ドル、夫婦の場合は2,316万ドルを超える金額に遺産税が適用されます。

アメリカで不動産その他資産を所有する最適な形態は、将来の計画、収益目標、および投資する根本的な理由によっても大きく変わります。米国不動産、投資資産、遺産に関する多くの懸念は、適切な事前計画をすることにより排除することができます。