米国居住者、アメリカ市民の場合は全世界所得が対象となり日本での所得を含むすべての収入が課税対象となります。

一方、非居住者の場合はテリトリアル課税方式により米国の収入だけが課税対象となります。

しかし、すべてのアメリカ人、アメリカに関連する収入がある日本人が確定申告をする必要がある訳ではありません。

課税対象となる収入があった場合、確定申告、タックスリターンをする必要があるかどうかの判断は米国居住者、米国籍か非居住者、また個人か法人かによって異なります。

確定申告書の提出の有無、いつまでに申告すればよいのか、また過去に支払った税金は遡って戻ってくるのかなどをまとめました。

アメリカ確定申告する必要はありますか?

個人の場合、毎年IRS(米国内国歳入庁)によって基準となる課税区分(Tax bracket)が定められますが、それを超えない場合は、原則として確定申告を提出する必要はありません。

課税区分は年齢、申告スタイルによって異なります。詳しくはこちらに解説しています。

例外として、課税区分を超えない場合でも個人事業で400ドル以上の収入を受け取っている場合など特定の状況が当てはまる場合は、申告書を提出する必要があります。

法人の場合は、課税所得がなくても毎年申告書を提出する必要があります。

アメリカ確定申告の提出期限

米国居住者、米国籍の個人所得税の申告期限は4月15日です。

申告書提出の延長をする場合、10月15日が連邦税申告書を提出する期限です。

非居住者の場合は6月15日です。

法人の場合は、原則として、決算日から4カ月目の15日までに申告書を提出しなければなりません。

各州の納税期限は異なります。詳しくは州政府のウェブサイトに掲載されています。

アメリカ確定申告の必要はないが、提出した方がメリットがある場合とは?

通常の事業で赤字の場合や、不動産や株などの資産の売却損の場合も申告すると、損失を翌年以降に繰延べることができ、収入と相殺することにより節税に繋がります。

給与から差し引かれる税金、利子、ロイヤルティー、ギグワーク所得の源泉税のように確定申告をする必要がない納税者の場合、収入の種類や控除、ブラケットにより税金を払い過ぎているケースがあります。

過払いの源泉徴収を受け取る唯一の方法は、申告書を提出することです。

過去に支払った税金は3年前に遡り申告することが可能です。申告書を提出することによって還付される可能性があります。

ギグワークとは何ですか?

ギグワークは、収入を得るために行う特定の活動であり、多くの場合、次のようなアプリまたはWebサイト(デジタルプラットフォーム)を介して行われます。

- 予約済みの配達のために乗り物を運転する

- 物件またはその一部を賃貸する

- オンラインで商品を販売する

- レンタル機器

- 創造的または専門的なサービスを提供する

- その他の一時的なオンデマンドまたはフリーランスの仕事を提供する

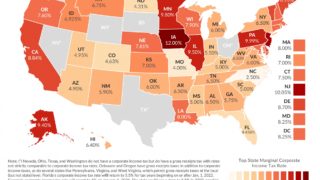

州税の申告について

多くの場合、納税者は連邦へ申告書を提出する必要があるかどうかに焦点を当てます。

見逃してはならないのは、州への申告です。州への申告が必要ない場合でも、申告書を提出することで得られるメリットがあります。

連邦税申告書を提出する必要がない場合も、州申告書を提出することは、特定の利益またはクレジットにもつながる可能性があります。