米国市民権、グリーンカード永住権を破棄した年は米国居住者である期間と非居住者である期間の二重ステータス課税年度(Dual Status)となり、破棄前後の各期間の納税申告(form1040, form1040NR, またはform1040SR)がそれぞれ必要となります。

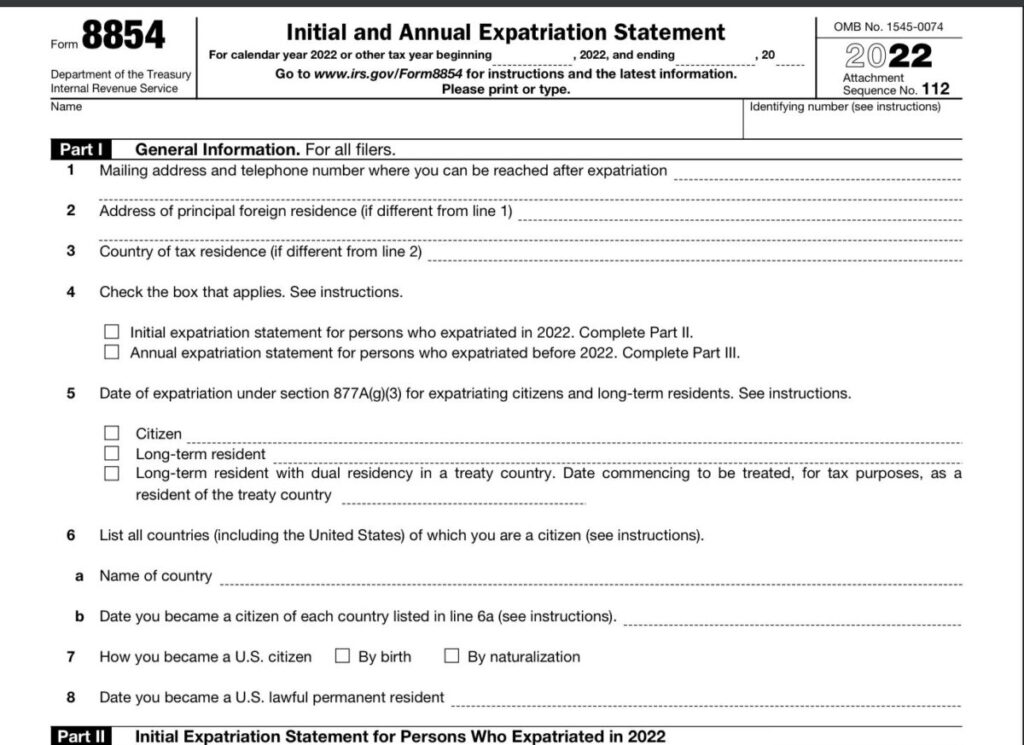

特定の条件に該当する米国籍者、グリーンガード保持者は、米国政府にコンプライアンスを遵守し納税義務をはたしたことを証明する書類Form8854(Initial and Annual Expatriation Statement)を提出します。

永住権保持者は、破棄した年から過去15年のうち8年間保持している場合には長期居住者(Long-term resident)に該当しForm8854の提出が必要となります。

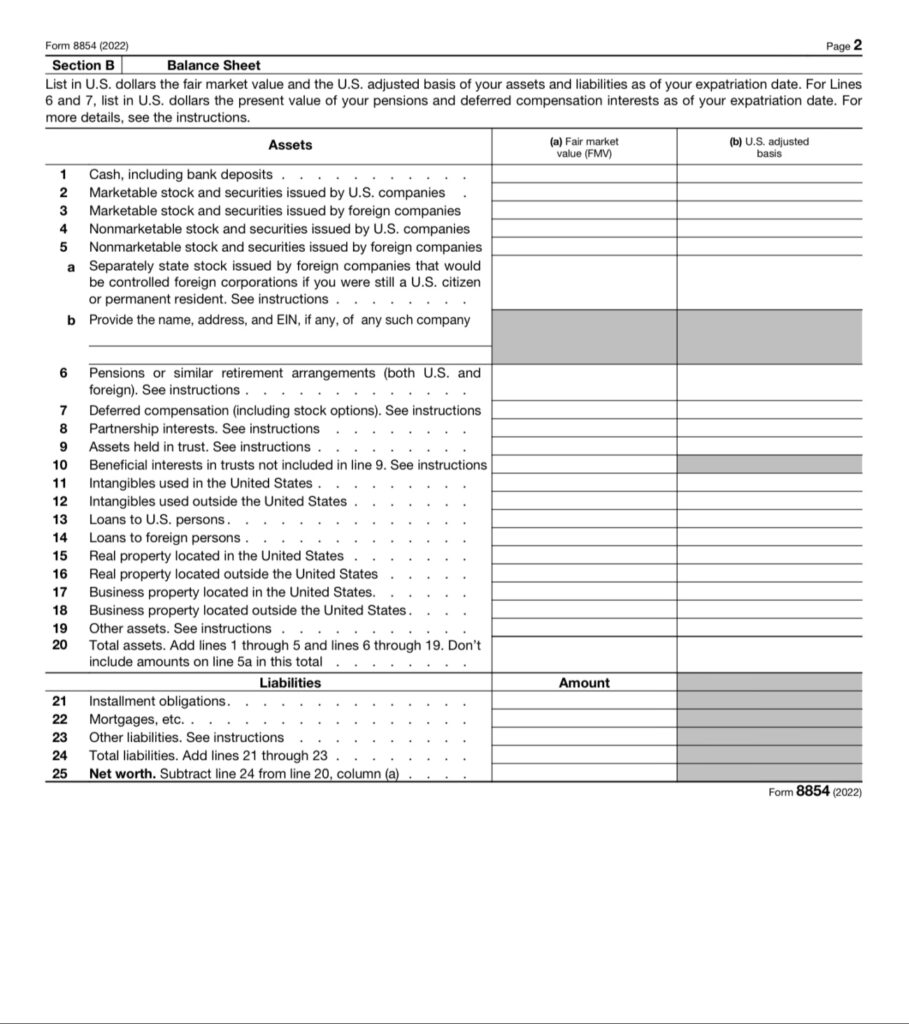

Form8854では、過去5年間の各年米国に納めた税額および、貸借対照表(Balance Sheet)で日本を含む全世界に保有する資産(Assets)と負債(Liabilities)の明細を報告する必要があります。

さらにCovered Expatriateとみなされた時は、国籍離脱、永住権放棄に伴う出国税(Expatriation Tax)を支払う義務が生じます。

Covered Expatriateに該当するのは以下の基準の少なくとも1つを満たす人です。

1.過去5年間の平均納税額が190,000ドル(2023年)を超えている

Your average annual net income tax liability for the 5 tax years ending before the date of expatriation is more than $178,000.

2.離脱日の純資産が2,000,000ドルを超えている

Your net worth was $2 million or more on the date of your expatriation.

3.過去5年間連邦税の義務を遵守していない

you have not complied with all federal tax obligations for the 5 tax years preceding the date of your expatriation.

その場合、ほとんどの保有する財産が公正価値(Fair Market Value)で売却されたものとみなされ未実現利益に対して税金が発生します。

なお、2008年6月17日以降の離脱および放棄で、Form8854の提出が義務付けられているのに提出しなかった場合、罰則は最大10000ドルとなる可能性があります。

グリーンカードホルダーの場合、長年保持していると長期居住者(LTR)とみなされ、放棄した時の税金関連の手続きがより複雑になる可能性があります。場合によっては、Covered Expatriateとみなされ出国税、国籍離脱税の対象となります。

米国市民権、グリーンカード永住権を放棄する場合は“Expatriation”に関するルールを十分理解して計画する必要があります。